相続対策の一丁目一番地だからこそ 〜生前贈与総復習①〜

◎相続対策の一丁目一番地が変化していく

令和6年1月1日以降の贈与から、生前贈与の加算期間が7年に延長されるなど、現行制度下では最終意思決定タイミングとなる生前贈与について、今月から3回に分けて取り上げます。まずは基礎的な事項のおさらいから。

◎贈与のことは税法に聞け!ではありません

贈与はそもそも「民法」に定められています。贈与の効力について民法第549条では「贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受託することによって、その効力を生じる」と定められています。相続対策の本やセミナーでよくいわれる、「あげます・もらいますの相互の意思が確定して初めて贈与成立です(名義預金は贈与として成立しません)」「贈与はあげる都度の契約が必須。連年贈与に認定されないようご注意を」という話はこの条文が根拠になっています。

そのほか、民法第550条から554条までが贈与の条文となります。気になる方は是非お目通しを。

では税法は民法に対してどのようなアプローチをしているのかといいますと、民法の贈与制度では課税の公平・社会生活の円滑化が図られない特別な事情に対して、アプローチをしています。

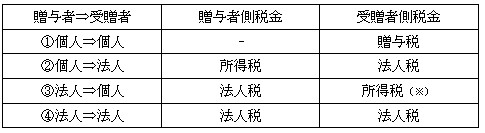

◎個人⇒個人は贈与税。法人⇒個人は所得税。個人⇒法人は法人税。

贈与はなぜ行われるのでしょうか。節税?生活支援?公共支援?社交上?人はさまざまな理由で個人間、あるいは法人間などで贈与を行います。

一方、税法では課税上の公平を図る必要があることから、世に存在する贈与行為のすべてを課税の必要性があるものと課税の必要性がないものに区分する必要があります。主な個人間の非課税の贈与には以下のものがあります。

イ)扶養義務者間での生活費や教育費の贈与(通常必要な範囲かつ都度贈与)

ロ)社交上、必要な金品(香典・年末年始の贈答などで社会通念上の範囲)

このほか、社会政策上の理由によりあえて非課税になっているものもありますが、それらについては次月以降、後述します。

そして贈与は意図的に(あげます・もらいますの意思をもって)行うものと、意図的ではないものの結果的に贈与と同じ経済的効果が生まれるものとに分かれますが、税法はその制度趣旨(課税の公平)から、意図的でない贈与についても網を張っています。

具体的には以下の内容ですが、いずれも税法独特の考え方です。

①財産の低額譲渡(譲受)

②債務免除等

③無償による名義変更

④無利子の金銭貸借(利益が少額な場合を除く)

⑤共有名義の資産購入(資金負担割合と持分割合が相違している場合)

⑥保険料負担のない保険金・定期金受領

⑦離婚による財産分与(不相当に高額な場合)

⑧信託受益権の取得(委託者≠受益者の場合)

そして、無償による財産移転の原則的な扱いは以下の通りとなります。

※原則は一時所得。ただし贈与法人の役員等の場合は給与所得。

次月以降は、①の個人⇒個人の贈与について基礎的な話から意外な盲点、私見になりますが、税制改正後は暦年贈与と相続時精算課税のどちらを採用すべき?という指針についてもう少し深掘りして取り上げたいと思います。

(著者:税理士 高原)

03-3320-6281

03-3320-6281