相続税評価における邦貨換算

◎円安が続いています

この原稿を執筆している2022年9月時点の為替レートは1ドル=144円。10年以上前ですが1ドル=80円という時代が嘘のようです。

今回はこの為替相場の動きが税金に与える影響についてみていきたいと思います。

◎円安が良い/悪いとは一概に言えません

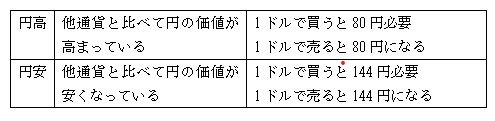

円高・円安とは、それぞれ次のように定義されています。

円安・円高のメリットとデメリットは、その人の立場によって良し悪しが違いますが、一般的には上記の通り、外国からモノやサービスを買うなら円高が、外国へ売るなら円安が良いということがわかると思います。

◎TTB・TTS・TTMの違いと計算

外貨建て資産における所得税や法人税などの税金の計算では、「収益・費用・資産・負債」を円換算します。

「収益」や「費用」は取引日の為替相場によって円換算することで売上や経費を計上しますが、「資産」「負債」については、一旦は取引日の為替レートで円換算しますが、最終的には決算日の為替レートでレートの上がり下がりによる儲け/損失を確認します。

「資産」に関して簡単な例をあげると、1ドル=100円のときに1ドルを購入したとして、これが決算日に1ドル=140円になっていたとすると、決算日時点で40円の儲けが出ています。ここまでは単純な話のようですが、実務の世界では外貨を円に換える為替レートは公示相場一つではなく複数存在しています。

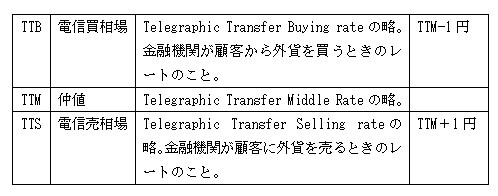

外貨の売買の基準となる数値が「TTM」です。

TTMは「仲値(なかね)」と呼ばれ、各金融機関が任意に設定しています。このTTMに金融機関の手数料が加えられ、「TTS」「TTB」が算出されます。各税法でも、このTTM・TTS・TTBの3つの中から使用する為替レートを決定します。為替手数料は金融機関によって異なりますが、米ドルであれば片道1円程度になることが一般的です。TTMが100円の時に、TTSが101円、TTBが99円のようになるということです。

◎相続税評価で使用する為替レートは?

被相続人が外貨建ての資産を保有していると日本円で相続税がかかります。

相続税申告では外貨を円換算して計算しますが、使用するレートは原則、被相続人が亡くなった日の公表レートによって評価します。亡くなった日の公表レートがない(休日など)場合には亡くなった日より前で亡くなった日に最も近い日のレートを使用します。相続資産についてはTTBを使用し、相続債務についてはTTSによって換算します。複雑に見る換算ルールは納税者有利(資産は小さく、債務は大きく)と覚えておくと楽です。また為替予約(換算為替レートを決めている)場合にはそのレートで換算することになります。

(著者:税理士 高原)

03-3320-6281

03-3320-6281