インボイス制度導入① ~不動産賃貸業への影響~

◎スタートまで1年!申請期限は令和5年3月

特に課税売上のある家主様・地主様にとっては見過ごすことのできない「インボイス制度」。

現在、借主が消費税の仕入税額控除を受けるには、仕入税額控除の方式で定められた記載事項が記載されている国税関係帳簿・書類の保存が必要ですが、令和5年10月1日、その方式が現在の「区分記載請求書保存方式」から「適格請求書等保存方式」に変わる改正が行われます。この「適格請求書等保存方式」こそが、いわゆる「インボイス制度」と呼ばれるものです。

今回から数回にわたり、インボイス制度の導入が家主様・地主様に与える影響について解説します。

◎影響を受けるのは「テナント収入・駐車場収入・太陽光発電収入」など

アパートなどの居住系、底地など土地そのものの賃貸収入は消費税の影響を受けません。では、事業系収入ではどのような影響があるのか、例を挙げて考えてみます。

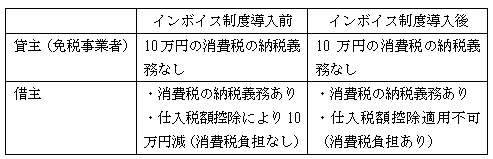

(賃料月額100万円、消費税として別途10万円を支払う)

インボイス制度の導入で、一番の問題となるのが「仕入税額控除」です。

仕入税額控除とは、消費税を算出する際に、課税売上の消費税額から課税仕入れの消費税額を差し引くことをいいます。

借主は支払った家賃に係る消費税につき仕入税額控除の適用を受けるためには、貸主が適格請求書発行事業者になることが求められます。「それならば、適格請求書発行事業者になればいいじゃないか」と思われるかもしれませんが、免税事業者(基準期間の課税売上高が1000万円未満であることなどから消費税の納税を免除されている事業者)のまま適格請求書発行事業者になることはできません。つまり、適格請求書発行事業者になる=消費税の納税事業者(課税事業者)になるということになります。

◎借主の判断は? 貸主として考えるべき今後の方針

令和5年10月の制度導入以降、免税事業者である(インボイス制度を導入していない)貸主から賃貸を受ける借主は、賃料に対する消費税が経費(仕入税額控除)として計上(控除)できなくなります。その負担を鑑み、インボイス制度の導入を前に、免税事業者との賃貸借契約を見直そうと考える借主も増えてくるかと思います。そこで貸主は以下の二つの対応を視野に、方針を検討する必要があります。

イ)適格請求書発行事業者(課税事業者)になる

ロ)適格請求書発行事業者にはならず、消費税分を値引き対応する

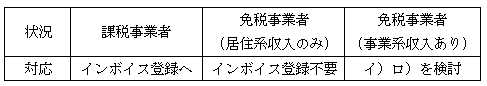

整理すると、インボイス制度導入に向けた貸主の対応は以下になります。

法令上、必ずしも令和5年10月にインボイス制度に対応しなければならないというわけではありませんが、貸主の状況によっては、何も対応しなければ事業上のリスクが高まることになります。事業系収入のある免税事業者は特に、インボイス制度への対応をどうするか慎重に検討する必要があります。

上記で挙げた、イ)ロ)以外の対応についても、次回で詳しくお伝えします。

|

▽インボイス制度導入② ⇒https://www.jinushi.gr.jp/support/tintai20220205/ ▽動画「インボイス制度の概要」⇒https://youtu.be/J6IjT2PeGIQ

▽賃貸経営に関するその他記事 ⇒https://www.jinushi.gr.jp/chintai/ ▽日本地主家主協会について ⇒https://www.jinushi.gr.jp/

|

(著者:税理士 高原)

03-3320-6281

03-3320-6281