相続開始!税理士への依頼はいつまでに?(導入編)

◎餅は餅屋、相続は相続専門税理士に

相続税申告を税理士に依頼するタイミングは人によってさまざまです。

私が普段、実務に携わるなかで体感するのは、以下の二つのパターン ①四十九日を過ぎてから ②亡くなられた直後 に大別されます。

依頼者(=相続人)と税理士間の付き合いが浅い・短い場合や、予期しないタイミングでの相続発生で準備が不十分な場合ほど、ご依頼が遅延する印象です。

今回からは全2回シリーズで、相続発生時に必要となる基本的な手続きと、税理士に依頼する際の適切なタイミングについて解説します。いざというときに頼れる税理士が決まっている方も、そうでない方も、「備えあれば憂いなし」です。

◎基本的な各種期限は頭に入れておきましょう

相続において、もっとも遵守すべき期限は相続税の申告期限。その期日は相続開始を知った日の翌日から10ヶ月以内と定められています。

次いで覚えておきたいのが所得税や消費税の申告期限ですが、こちらは相続開始を知った日の翌日から4ヶ月以内となります。

税理士にご依頼をいただくのであれば、個人的に推進したいのはやはり、相続開始直後にご相談をいただくことです。任務完了までの日数は、当然、財産内容や状況によっても変わりますが、手続きに使える時間が長ければ長いほど余裕をもってスムーズに進行できますし、報酬の値引き等についても検討する余裕があり、双方にとってよい結果が得られると思います。

◎相続が終わっても相続人の手による事業は続きます

相続をきっかけに、多くの方が親御様の事業を引き継がれます。相続手続きがひと段落したところで皆様の頭をよぎるのが、「事業を引き継いだけれど今後の所得税や消費税はどうなるのだろう?」ということ。実はここにも忘れてはならない手続きが隠れています。

親御様(=被相続人)の所得税や消費税に関する各届出書は親御様の一身に専属するものであり、その効果は相続されません。そのため相続人自身が所定の期限までに届出書を提出し、承認を受ける必要があります。

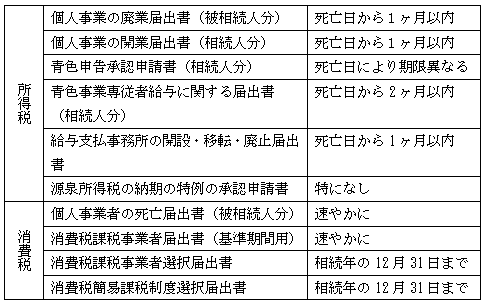

以下に主な届出と期限を簡単に記します。

申告をして「はい終わり」ではないのが、相続・事業承継の複雑なところ。届出を行わないことによる罰則はありませんが、種々の特例が受けられなくなってしまうという痛手はあるため、相続手続きの一部として税理士のサポートを得ることをおすすめします。

次回は上記の各種届出をもう少し掘り下げて、その期限と重要性、税理士への依頼タイミングについてお伝えします。

(著者:税理士 高原)

03-3320-6281

03-3320-6281